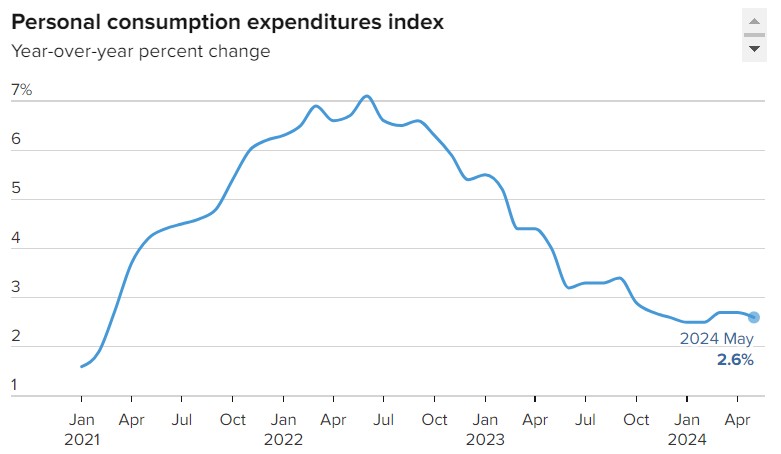

智通财经获悉,美联储青睐的衡量美国潜在通胀的指标5月份如期出现减速,支持了今年晚些时候降息的理由。剔除波动较大的食品和能源项目,美国5月核心PCE物价指数月率 0.1%,与预期一致,前值0.20%,为2023年11月以来最小增幅。在非四舍五入的基础上,该指数仅上涨0.08%,为2020年11月以来的最低涨幅。美国5月核心PCE物价指数年率录得2.6%,为2021年3月以来最小增幅。

美国5月消费支出商品价格下跌0.4%,能源价格下跌2.1%,抵消了服务价格上涨0.2%和食品价格上涨0.1%的影响。然而,房价继续上涨,连续第四个月上涨0.4%。事实证明,与住房相关的成本比美联储官员预期的更为棘手,这在一定程度上阻止了美联储今年像预期的那样降息。

不过,美联储更密切关注除住房和能源以外的服务业通胀,而该指标往往更具粘性。数据显示,5月份这一指标较上月增长0.1%,为去年10月以来的最小增幅。这份报告为寻求在未来几个月开始降息的美联储官员提供了好消息。在第一季度通胀数据逊于预期后,他们最近调低了今年的降息预期。

到目前为止,尽管借贷成本对某些经济部门造成了影响,但家庭需求仍保持弹性。报告显示,受机票和医疗保健的推动,经通胀调整后的服务业支出增长0.1%。在电脑软件和汽车的带动下,商品支出增长0.6%。经通胀调整后的消费者实际个人支出增长0.3%,与预期一致。

尽管就业市场出现了一些降温迹象,但稳健的工资增长继续推动消费者支出。工资和薪金增长0.7%。经通胀调整后,实际可支配收入增长0.5%,为2023年1月以来最大增幅,4月份为持平。名义收入增长0.5%,高于预期。储蓄率升至3.9%,为年初以来的最高水平。

信安资产管理公司首席全球策略师Seema Shah表示:“今天的个人消费支出数据不令人意外,这让人松了一口气,美联储将对此表示欢迎。然而,政策路径尚不确定。通胀进一步减速,再加上就业市场走软的更多证据,将为9月份的首次降息铺平道路。”

2月6日消息,指数早间低开高走,沪指拉升翻红涨超1%,深成指涨近3%,创业板指涨超3%,锂矿、大金融、医药医疗等板块领涨,房地产、大基建、教育等跌幅居前。临近午盘,沪指早间低开高走,深成指、创业板指涨超3%,北证50指数涨逾5%。盘面上,锂矿、医药医疗、大金融、AI等板块领涨,全市场超2200家个股上涨。

与此同时,周四的几项数据显示,美联储在更长时间内维持较高利率的立场已经使得美国经济增长放缓。周四公布的数据显示,美国政府将第一季度个人消费支出折合成年率降至1.5%。另外公布的数据显示,耐用品订单和发货量下降,初请失业金数据显示就业市场疲软,而且美国楼市也出现放缓迹象——美国5月成屋签约销售下滑,即美国人的购房数量下滑。

Trading Economics计量经济学模型的预测数据显示,根据全球宏观模型结合分析师普遍预期,预计本季度末美国核心 PCE 价格指数年度同比变化率将达到2.60%,12月核心PCE同比增幅则有望降低至2.3%,而不是美联储最新官方预测数据所显示的2.8%核心PCE增幅。

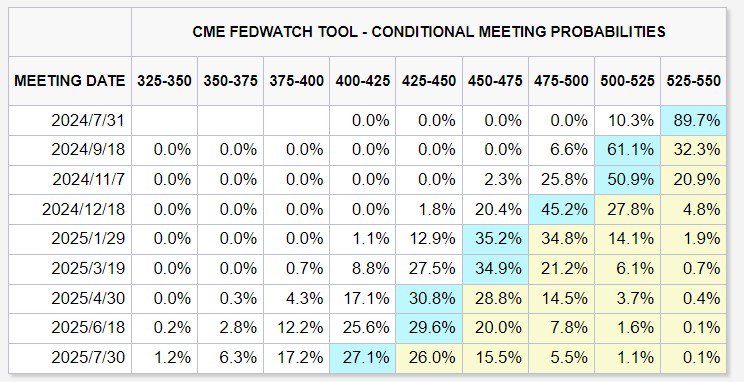

美联储青睐的物价指标放缓,为降息提供支持。美国5月PCE数据公布后,交易员增加对美联储降息押注。根据观察工具,市场目前预计9月降息的可能性约61%(较公布前的59%略有上升),预计今年降息两次的累计概率接近八成。

美联储官员们一直对降息的时机和速度持谨慎态度,尽管大多数人都认为,只要数据保持一致,今年某个时候可能会降息。在目前的情况下,美联储今年可能至少降息一次,甚至可能两次。本周,亚特兰大联储主席博斯蒂克表示,由于有迹象显示通胀已恢复下降,他仍预计今年将降息一次。本月早些时候,美联储公布的利率点阵图预计2024年只会降息一次。而掉期市场反映出,市场预计2024年美联储将降息约45个基点,这相当于不到两次降息,预计首次降息将于9月开启。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:欧阳名军 遂宁股票配资